【お知らせ】申請の締切は10月31日(木)までです!(令和6年10月7日更新)

定額減税調整給付金の申請は、10月31日(木)までとなっております。

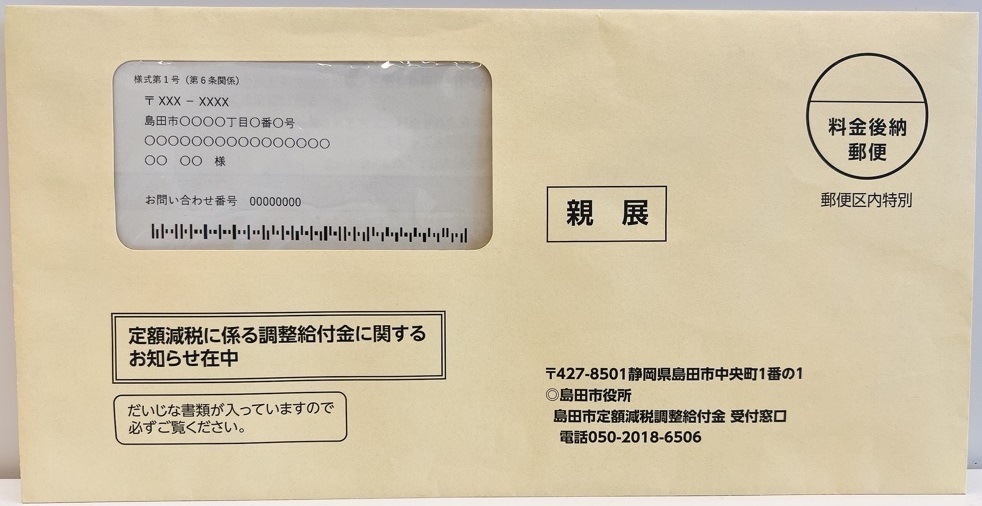

給付対象は、黄色の封筒が郵送されている方々となります。(封筒が届いていない方は、給付対象ではありません。)

お早めの申請をお願いいたします。

申請締め切り日:10月31日(木)

給付金の詳細は、本ページの下部をご覧ください。

※対象者の方への書類の発送は、完了しております。(令和6年9月上旬)

問い合わせ先について

・お電話でのお問い合わせ

島田市コールセンター

電話番号:050-2018-6506

時 間:平日 午前8時30分から午後8時00分まで

・来庁されてのお問い合わせ

相談窓口

場 所:本庁舎1階の市民課の向かい(正面玄関から入って左手)

時 間:平日 午前8時30分から午後4時30分まで

・マイナンバーカードの暗証番号を忘れた場合・暗証番号がロックされた場合

マイナンバーカードの暗証番号を忘れた場合は、コンビニのキオスク端末でも再設定が行えます。下記のリンクをご参照ください。

【こちらをクリック】マイナンバーカードのコンビニキオスク端末での暗証番号の再設定について

定額減税について

定額減税の詳細については、下記をご確認ください。

- 定額減税に関するよくある質問(当市ホームページ内)

所得税における定額減税の詳細については、下記をご確認ください。

- (国税庁)定額減税特設サイト(外部サイト)

給付対象者

下記の要件を満たす方が対象です。

- 令和6年度分の住民税所得割が島田市から課税されている方

- 所得税及び住民税の定額減税において減税しきれないと見込まれる方

※以下の方は対象外となります。

- 納税義務者本人の合計所得金額が1,805万円を超える方

調整給付額

1.所得税分控除不足額

定額減税可能額は、3万円×(納税義務者本人+扶養親族数)

※国外に居住している控除対象配偶者、扶養親族は対象外

※控除対象配偶者を除く同一生計配偶者(国外居住者を除く)については、令和6年度個人住民税所得割の定額減税の算定に用いられないこと等を踏まえ、調整給付の算定には含みません。

2.個人住民税分控除不足額

定額減税可能額は、1万円×(納税義務者本人+扶養親族数)

※国外に居住している控除対象配偶者、扶養親族は対象外

※控除対象配偶者を除く同一生計配偶者(国外居住者を除く)については、令和6年度個人住民税所得割の定額減税の算定に用いられないこと等を踏まえ、調整給付の算定時には含みません。

3.調整給付額

4.所得税確定後について

定額減税の算定に用いた令和6年分の所得税額は推計値であるため、令和6年分の年末調整や確定申告等により、税額が確定した後、給付金額に不足が生じる場合には、令和7年以降に追加給付する予定です。

モデルケース

調整給付があるケース

納税義務者本人が配偶者と子ども(1人)を扶養しており、納税義務者本人の(※1)令和6年分推計所得額(減税前)が39,500円、令和6年度分個人住民税所得割額が60,000円の場合

(1) 所得税分控除不足額(定額減税可能額30,000円×3人=90,000円)

90,000円ー39,500円=50,500円

(2) 個人住民税分控除不足額

30,000円ー60,000円=-30,000円(マイナスのため0円)

(3) 調整給付額 →60,000円(1万円単位で切り上げ)

(1) 50,500円 + (2) 0円 = (3) 50,500円(60,000円(1万円単位で切り上げ))

(※1) 令和6年分推計所得税額は国が示した算定ツールを利用して、令和6年度の個人住民税の課税状況から推計した額

調整給付がないケース

納税義務者本人が配偶者と子ども(1人)を扶養しており、納税義務者本人の(※1)令和6年分推計所得税額(減税前)が150,000円、令和6年度分個人税所得割額が200,000円の場合

(1) 所得税分控除不足額(定額減税可能額30,000円×3人=90,000円)

90,000円ー150,000円=-60,000円(マイナスのため0円)

(2) 個人住民税分控除不足額(定額減税可能額10,000円×3人=30,000円)

30,000円ー200,000円=-170,000円(マイナスのため0円)

(3) 調整給付額

(1) 0円+(2) 0円=(3) 0円

定額減税しきれているため、調整給付はありません。

(※1) 令和6年分推計所得税額は国が示した算定ツールを利用して、令和6年度の個人住民税の課税状況から推計した額

申請方法と支給方法

申請方法

以下のいずれかの方法で申請手続きをお願いします。対象者には9月上旬に支給に関する書類(確認書等)を送付します。

1.マイナンバーカードを利用するオンライン申請(支給まで3週間程度)

- マイナンバーカードを利用するオンライン申請は、自宅からスマホ等を利用して、簡単に申請できます。支給までの期間が短く、添付書類も不要で便利な申請方法です。

※確認書のQRコードが読み込めない方は下記の【給付金申請ページ】から申請してください。

事前にマイナポータルでの公金受取口座の登録が必要です。登録のない方は下記のリンクをご覧ください。なお、新規登録した場合、当日中の給付金の申請はできません。翌営業日以降に口座の登録完了後、改めて申請してください。

・マイナポータルによる公金受取口座の登録方法(外部サイト)

2.確認書による郵送申請(支給まで6週間程度)

お手元に届いた書類(確認書)に必要事項を記入し、同封の返信用封筒にて郵送し申請をしていただきます。申請には以下の2点の添付書類の写しが必要となりますので、併せて提出してください。

- 本人確認書類(運転免許証、健康保険証、マイナンバーカード(表面)、年金手帳、介護保険省、パスポートなどのいずれか1点のコピー)

- 振込先金融機関口座確認書類(振込先口座の金融機関、支店、口座番号、口座名義人がわかる通帳やキャッシュカードなどのコピー)

申請期限

- マイナンバーカードを利用するオンライン申請:令和6年10月31日(木曜日)午後11時59分締切

- 確認書による郵送申請:令和6年10月31日(木曜日)(消印有効)

支給方法

支給対象者本人名義の口座へ振り込みます。

※支給対象者本人による申請・受給が困難な場合は、代理人として申請・受給することが可能です。ただし、支給対象者及び代理人の本人確認等の添付書類の提出が必要です。

内閣官房ホームページ

定額減税に係る調整給付金について

下記リンクより内閣官房ホームページ(外部サイト・別ウインドウで開く)をご確認ください。

https://www.cas.go.jp/jp/seisaku/benefit2023/shosai/index.html

給付金事業を語った詐欺にご注意ください

定額減税については、国税庁(国税局、税務署を含みます)や都道 府県・市区町村から、「定額減税の関係で還付を受けられるので」と 切り出し、個人情報(銀行の口座番号や暗証番号など)をメールや 電話でお聞きすることや、ATMを操作していただくような連絡をするこ とはありません。

【国税庁HP】不審なメールや電話にご注意ください(外部サイト・ 別ウィンドウで開く)

定額減税や給付金をかたった不審な電話、ショートメッセージやメールにご注意ください (国税庁リーフレット(外部サイト・ 別ウィンドウで開く))

その他

- 本給付金は課税対象ではありません。

「物価高騰対策給付金に係る差押禁止等に関する法律施行規則の一部を改正する命令」が公布・施行され、所得税等を課されないこととされています。

- 今回の給付金は差押えの対照ではありません。

「物価高騰対策給付金に係る差押禁止等に関する法律施行規則の一部を改正する命令」が公布・施行され、差押禁止の対象とされています。